ಖಾತೆಗಳ ಪ್ರಕಾರಗಳು

ಎನ್ಪಿಎಸ್ ಖಾತೆಯ ಅಡಿಯಲ್ಲಿ, ಶ್ರೇಣಿ I & II ಎಂಬ ಎರಡು ಉಪ-ಖಾತೆಗಳನ್ನು ಒದಗಿಸಲಾಗಿದೆ. ಶ್ರೇಣಿ I ಖಾತೆ ಕಡ್ಡಾಯವಾಗಿದೆ ಮತ್ತು ಚಂದಾದಾರರಿಗೆ ಶ್ರೇಣಿ II ಖಾತೆ ತೆರೆಯುವಿಕೆ ಮತ್ತು ಕಾರ್ಯಾಚರಣೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವ ಆಯ್ಕೆ ಇದೆ. ಶ್ರೇಣಿ I ಖಾತೆ ಅಸ್ತಿತ್ವದಲ್ಲಿದ್ದಾಗ ಮಾತ್ರ ಶ್ರೇಣಿ II ಖಾತೆಯನ್ನು ತೆರೆಯಬಹುದು.

ಶ್ರೇಣಿ 1

ಪಿಎಫ್ಆರ್ಡಿಎಯಿಂದ ಎನ್ಪಿಎಸ್ ಅಡಿಯಲ್ಲಿ ಸೂಚಿಸಲಾದ ನಿರ್ಗಮನ ಷರತ್ತುಗಳನ್ನು ಪೂರೈಸಿದ ನಂತರ ಮಾತ್ರ ನಿವೃತ್ತಿ ಮತ್ತು ಪಿಂಚಣಿ ಖಾತೆಯನ್ನು ಹಿಂಪಡೆಯಬಹುದು. ಅರ್ಜಿದಾರರು ನಿವೃತ್ತಿಗಾಗಿ ತನ್ನ ಉಳಿತಾಯವನ್ನು ಈ ಖಾತೆಗೆ ಕೊಡುಗೆ ನೀಡಬೇಕು. ಇದು ನಿವೃತ್ತಿ ಖಾತೆಯಾಗಿದೆ ಮತ್ತು ಜಾರಿಯಲ್ಲಿರುವ ಆದಾಯ ತೆರಿಗೆ ನಿಯಮಗಳಿಗೆ ಒಳಪಟ್ಟು ಮಾಡಿದ ಕೊಡುಗೆಗಳ ವಿರುದ್ಧ ಅರ್ಜಿದಾರರು ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಪಡೆಯಬಹುದು.

- ಕನಿಷ್ಠ ಆರಂಭಿಕ ಕೊಡುಗೆ ರೂ. 500

- ಕನಿಷ್ಠ ವಾರ್ಷಿಕ ಕೊಡುಗೆ ರೂ. 1000

- ಗರಿಷ್ಠ ಕೊಡುಗೆಗೆ ಯಾವುದೇ ಮೇಲಿನ ಮಿತಿ ಇಲ್ಲ

ಶ್ರೇಣಿ 2

ಇದು ಸ್ವಯಂಪ್ರೇರಿತ ಹೂಡಿಕೆ ಸೌಲಭ್ಯವಾಗಿದೆ. ಅರ್ಜಿದಾರರು ಬಯಸಿದಾಗಲೆಲ್ಲಾ ಈ ಖಾತೆಯಿಂದ ಅವನ/ಅವಳ ಉಳಿತಾಯವನ್ನು ಹಿಂಪಡೆಯಲು ಮುಕ್ತರಾಗಿದ್ದಾರೆ. ಇದು ನಿವೃತ್ತಿ ಖಾತೆಯಲ್ಲ ಮತ್ತು ಅರ್ಜಿದಾರರು ಈ ಖಾತೆಗೆ ನೀಡಿದ ಕೊಡುಗೆಗಳ ವಿರುದ್ಧ ಯಾವುದೇ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಪಡೆಯಲು ಸಾಧ್ಯವಿಲ್ಲ.

ಶ್ರೇಣಿ 1ರ ನಂತರ ಮಾತ್ರ ಲಭ್ಯವಿದೆ

- ಕನಿಷ್ಟ ಆರಂಭಿಕ ಕೊಡುಗೆ ರೂ.1000

- ಕನಿಷ್ಟ ವಾರ್ಷಿಕ ಕೊಡುಗೆ ರೂ. ಶೂನ್ಯವಾಗಿದೆ

- ಸಾಂಪ್ರತಿ ಕೊಡುಗೆಗೆ ಯಾವುದೇ ಗರಿಷ್ಠ ಮಿತಿ ಇಲ್

ಹೂಡಿಕೆದಾರರು ನಿಧಿಯನ್ನು ನಿರ್ವಹಿಸಲು 2 ಹೂಡಿಕೆ ಆಯ್ಕೆಗಳನ್ನು ಹೊಂದಿದ್ದಾರೆ: ಸ್ವಯಂಚಾಲಿತ ಮತ್ತು ಸಕ್ರಿಯ.

ಸ್ವಯಂ ಆಯ್ಕೆ

ಇದು ಎನ್ಪಿಎಸ್ ಅಡಿಯಲ್ಲಿ ಡೀಫಾಲ್ಟ್ ಆಯ್ಕೆಯಾಗಿದೆ ಮತ್ತು ಇದರಲ್ಲಿ ಚಂದಾದಾರರ ವಯಸ್ಸಿನ ಪ್ರೊಫೈಲ್ ಅನ್ನು ಆಧರಿಸಿ ನಿಧಿಯ ಹೂಡಿಕೆಯ ನಿರ್ವಹಣೆಯನ್ನು ಸ್ವಯಂಚಾಲಿತವಾಗಿ ಮಾಡಲಾಗುತ್ತದೆ. ಇದು ಮೂರು ವಿಧಾನಗಳೊಂದಿಗೆ ಲಭ್ಯವಿದೆ:

- ಅಗ್ರೇಸಿವ್(ಎಲ್ಸಿ75)

- ಮಧ್ಯಮ (ಎಲ್ಸಿ50)

- ಕನ್ಸರ್ವೇಟಿವ್ (ಎಲ್ಸಿ25)

ಆಟೋ ಲೈಫ್ ಸೈಕಲ್ ಫಂಡ್ನಲ್ಲಿ ಮೋಡ್ಗಳ ಪ್ರಕಾರ

- ಅಗ್ರೇಸಿವ್ ಎಲ್ಸಿ 75- ಇದು ಲೈಫ್ ಸೈಕಲ್ ಫಂಡ್ ಆಗಿದ್ದು, ಒಟ್ಟು ಆಸ್ತಿಯ 75% ನಷ್ಟು ಇಕ್ವಿಟಿ ಹೂಡಿಕೆಗಳನ್ನು ಹೊಂದಿದೆ.

- ಮಾಡರೇಟ್ ಎಲ್ಸಿ 50- ಇದು ಲೈಫ್ ಸೈಕಲ್ ಫಂಡ್ ಆಗಿದ್ದು, ಒಟ್ಟು ಆಸ್ತಿಯ 50% ನಷ್ಟು ಇಕ್ವಿಟಿ ಹೂಡಿಕೆಗಳನ್ನು ಹೊಂದಿದೆ.

- ಕನ್ಸರ್ವೇಟಿವ್ ಎಲ್ಸಿ 25- ಇದು ಲೈಫ್ ಸೈಕಲ್ ಫಂಡ್ ಆಗಿದ್ದು, ಒಟ್ಟು ಆಸ್ತಿಯ 25% ರಷ್ಟು ಇಕ್ವಿಟಿ ಹೂಡಿಕೆಗಳನ್ನು ಹೊಂದಿದೆ.

ಸಕ್ರಿಯ ಆಯ್ಕೆ

ಈ ಆಯ್ಕೆಯ ಅಡಿಯಲ್ಲಿ, ಚಂದಾದಾರರು ಹೂಡಿಕೆಯನ್ನು ಒದಗಿಸಿದ ಆಸ್ತಿ ವರ್ಗದಾದ್ಯಂತ ಅಂದರೆ ಇ/ಸಿ/ಜಿ/ಎ ಮೂಲಕ ನಿಯೋಜಿಸಲು ಮುಕ್ತರಾಗಿರುತ್ತಾರೆ. ಚಂದಾದಾರರು ಕೆಳಗೆ ತಿಳಿಸಿದಂತೆ ಇ,ಸಿ, ಜಿ ಮತ್ತು ಎ ನಡುವೆ ಹಂಚಿಕೆ ಮಾದರಿಯನ್ನು ನಿರ್ಧರಿಸುತ್ತಾರೆ

ಸಕ್ರಿಯ ನಿರ್ವಹಣೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಿತಿ

| ಆಸ್ತಿ ವರ್ಗ | ಹೂಡಿಕೆಯ ಮೇಲಿನ ಮಿತಿ |

|---|---|

| ಇಕ್ವಿಟಿ (ಇ) | 75% |

| ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳು (ಸಿ) | 100% |

| ಸರ್ಕಾರಿ ಭದ್ರತೆಗಳು (ಜಿ) | 100% |

| ಪರ್ಯಾಯ ಹೂಡಿಕೆ ನಿಧಿಗಳು (ಎ) | 5% |

ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳು

- ಚಂದಾದಾರರ ಕೊಡುಗೆಯು ಸೆಕ್ಷನ್ 80ಸಿ ಅಡಿಯಲ್ಲಿ ಒಟ್ಟಾರೆ 1.50 ಲಕ್ಷ ರೂ.ಗಳ ಮಿತಿಯೊಳಗೆ ತೆರಿಗೆ ವಿನಾಯಿತಿಗೆ ಅರ್ಹವಾಗಿದೆ.

ಹೆಚ್ಚುವರಿ ತೆರಿಗೆ ರಿಯಾಯಿತಿ

- ಸೆಕ್ಷನ್ 80ಸಿ ಅಡಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ 1.50 ಲಕ್ಷ ರೂ.ಗಿಂತ ಹೆಚ್ಚಿನ ಹೂಡಿಕೆಗಳಿಗೆ ಸೆಕ್ಷನ್ 80ಸಿಸಿಡಿ (1ಬಿ) ಅಡಿಯಲ್ಲಿ 50,000 ರೂ.ಗಳವರೆಗೆ ಹೆಚ್ಚುವರಿ ತೆರಿಗೆ ಪ್ರಯೋಜನವನ್ನು ನೀವು ಪಡೆಯಬಹುದು.

ಈಈಈ ಪ್ರಯೋಜನಗಳು

- ಎನ್ಪಿಎಸ್ ಈಗ ಈಈಈ ಉತ್ಪನ್ನವಾಗಿದ್ದು, ಅಲ್ಲಿ ಚಂದಾದಾರರು ಮಾಡಿದ ಕೊಡುಗೆಗಳಿಗೆ ತೆರಿಗೆ ಪ್ರಯೋಜನವನ್ನು ಪಡೆಯುತ್ತಾರೆ, ವರ್ಷಗಳಲ್ಲಿ ಸಂಯೋಜಿತ ಆದಾಯವು ತೆರಿಗೆ ಮುಕ್ತವಾಗಿರುತ್ತದೆ ಮತ್ತು ಅಂತಿಮವಾಗಿ ಚಂದಾದಾರರು ನಿರ್ಗಮಿಸಿದಾಗ ಒಟ್ಟು ಮೊತ್ತವು ತೆರಿಗೆ ಮುಕ್ತವಾಗಿರುತ್ತದೆ.

ಆನ್ಲೈನ್ ಪ್ರವೇಶ 24X7

- ಹೆಚ್ಚು ಪರಿಣಾಮಕಾರಿ ತಾಂತ್ರಿಕ ಪ್ಲಾಟ್ ಫಾರ್ಮ್ ಎನ್ಪಿಎಸ್ ಚಂದಾದಾರರಿಗೆ ಖಾತೆಗಳ ಆನ್ಲೈನ್ ಪ್ರವೇಶವನ್ನು ಒದಗಿಸುತ್ತದೆ.

ಸ್ವಯಂಪ್ರೇರಿತ

ಹಣಕಾಸಿನ ವರ್ಷದ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಕೊಡುಗೆ ನೀಡಿ

ಸಿಂಪ್ಲಿಸಿಟಿ

ಚಂದಾದಾರರು ಯಾವುದೇ ಪಿಒಪಿಗಳಲ್ಲಿ (ಪಾಯಿಂಟ್ ಆಫ್ ಪ್ರೆಸೆನ್ಸ್) ಖಾತೆಯನ್ನು ತೆರೆಯಬಹುದು.

ಫ್ಲೆಕ್ಸಿಬ್ಲಿಟಿ

ನಿಮ್ಮ ಸ್ವಂತ ಹೂಡಿಕೆ ಆಯ್ಕೆ ಮತ್ತು ಪಿಂಚಣಿ ನಿಧಿಯನ್ನು ಆರಿಸಿ ಮತ್ತು ನಿಮ್ಮ ಹಣದ ಬೆಳವಣಿಗೆಯನ್ನು ವೀಕ್ಷಿಸಿ.

ಪೋರ್ಟಬಿಲಿಟಿ

ನಗರ ಮತ್ತು/ಅಥವಾ ಉದ್ಯೋಗವನ್ನು ಬದಲಾಯಿಸಿದ ನಂತರವೂ ನಿಮ್ಮ ಖಾತೆಯನ್ನು ಎಲ್ಲಿಂದಲಾದರೂ ನಿರ್ವಹಿಸಿ.

ಸುರಕ್ಷತೆ

ಎನ್ಪಿಎಸ್ ಟ್ರಸ್ಟ್ನಿಂದ ಪಾರದರ್ಶಕ ಹೂಡಿಕೆಯ ನಿಯಮಗಳು, ನಿಯಮಿತ ಮೇಲ್ವಿಚಾರಣೆ ಮತ್ತು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯ ಪರಿಶೀಲನೆಯೊಂದಿಗೆ ಪಿಎಫ್ಆರ್ಡಿಎ ನಿಂದ ನಿಯಂತ್ರಿಸಲ್ಪಟ್ಟಿದೆ.

ಅಕಾಲಿಕ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆ

ಚಂದಾದಾರರು ನಿರ್ದಿಷ್ಟ ಉದ್ದೇಶಗಳಿಗಾಗಿ 60 ವರ್ಷಕ್ಕಿಂತ ಮೊದಲು ಎನ್ಪಿಎಸ್ ಶ್ರೇಣಿ I ಖಾತೆಯಿಂದ ಭಾಗಶಃ ಹಿಂಪಡೆಯಬಹುದು. ಶ್ರೇಣಿ II ಅಡಿಯಲ್ಲಿ ಪೂರ್ಣ ಮೊತ್ತವನ್ನು ಯಾವಾಗ ಬೇಕಾದರೂ ಹಿಂಪಡೆಯಬಹುದು.

ಪ್ರೊಟೀನ್ (ಎನ್ಎಸ್ಡಿಎಲ್)

ಕೆ-ಫೈನ್ಟೆಕ್

ಭಾಗಶಃ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆ

ಚಂದಾದಾರರು ಕನಿಷ್ಠ 3 ವರ್ಷಗಳ ಕಾಲ ಎನ್ಪಿಎಸ್ನಲ್ಲಿರಬೇಕು.

ಚಂದಾದಾರರು ನೀಡಿದ ಕೊಡುಗೆಗಳ ಮೊತ್ತವು 25% ಮೀರಬಾರದು.

ಭಾಗಶಃ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಸೌಲಭ್ಯವು ಈ ಕೆಳಗಿನ ನಿರ್ದಿಷ್ಟ ಉದ್ದೇಶಕ್ಕಾಗಿ ಮಾತ್ರ ಲಭ್ಯವಿದೆ:-

- ಮಕ್ಕಳ ಉನ್ನತ ಶಿಕ್ಷಣ.

- ಮಕ್ಕಳ ಮದುವೆ.

- ವಸತಿ ಮನೆ ಅಥವಾ ಫ್ಲಾಟ್ ಖರೀದಿ ಅಥವಾ ನಿರ್ಮಾಣ.

- ಅನಾರೋಗ್ಯದ ಚಿಕಿತ್ಸೆ (ಕೋವಿಡ್-19 ಒಳಗೊಂಡಂತೆ).

- ಕೌಶಲ್ಯ ಅಭಿವೃದ್ಧಿ/ಮರು-ಕೌಶಲ್ಯ ಅಥವಾ ಯಾವುದೇ ಇತರ ಸ್ವಯಂ-ಅಭಿವೃದ್ಧಿ ಚಟುವಟಿಕೆಗಳು.

- ಸ್ವಂತ ಉದ್ಯಮ ಅಥವಾ ಯಾವುದೇ ಸ್ಟಾರ್ಟ್ಪ್ಗಳ ಸ್ಥಾಪನೆ.

ಪಿಎಫ್ಆರ್ಡಿಎ ಕಾಲಕಾಲಕ್ಕೆ ನಿರ್ದಿಷ್ಟಪಡಿಸಿದ ಇತರ ಕಾರಣಗಳು.

ಭಾಗಶಃ ಹಿಂಪಡೆಯುವಿಕೆಯ ಆವರ್ತನ: ಸಂಪೂರ್ಣ ಅಧಿಕಾರಾವಧಿಯಲ್ಲಿ ಗರಿಷ್ಠ 3 ಬಾರಿ ಮಾತ್ರ.

ಮುಚ್ಚುವ ಪ್ರಕ್ರಿಯೆ

ನೋಂದಣಿ ಸಮಯದಲ್ಲಿ ಚಂದಾದಾರರ ವಯಸ್ಸಿನ ಆಧಾರದ ಮೇಲೆ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆ ಬದಲಾಗುತ್ತದೆ.

60 ವರ್ಷ ವಯಸ್ಸಿನ ಮೊದಲು ನೋಂದಣಿ

60 ವರ್ಷಕ್ಕಿಂತ ಕಡಿಮೆ ವಯಸ್ಸಿನ ಚಂದಾದಾರರಿಗೆ:

- ಕಾರ್ಪಸ್ 2.50 ಲಕ್ಷಕ್ಕಿಂತ ಕಡಿಮೆ ಇದ್ದರೆ, ಸಂಪೂರ್ಣವಾಗಿ ಹಿಂಪಡೆಯಲು ಅನುಮತಿಸಲಾಗಿದೆ.

- ಕಾರ್ಪಸ್ ರೂ 2.5 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿದ್ದರೆ ಚಂದಾದಾರರು ಸಂಗ್ರಹಿಸಿದ ಪಿಂಚಣಿ ಸಂಪತ್ತಿನ 80% ಅನ್ನು ಕಡ್ಡಾಯವಾಗಿ ವಾರ್ಷಿಕವಾಗಿ ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ ಮತ್ತು ಉಳಿದ 20% ಅನ್ನು ಒಟ್ಟು ಮೊತ್ತವಾಗಿ ಹಿಂಪಡೆಯಬಹುದು.

- ಚಂದಾದಾರರ ಮರಣದ ಸಂದರ್ಭದಲ್ಲಿ - ಸಂಪೂರ್ಣ ಸಂಚಿತ ಪಿಂಚಣಿ ನಿಧಿಯನ್ನು ರೂಢಿಗಳ ಪ್ರಕಾರ ನಾಮಿನಿ/ಗಳು ಅಥವಾ ಕಾನೂನು ಉತ್ತರಾಧಿಕಾರಿಗಳಿಗೆ ಪಾವತಿಸಲಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, ನಾಮಿನಿ/ಗಳು ಅವರು ಬಯಸಿದಲ್ಲಿ ವರ್ಷಾಶನವನ್ನು ಆರಿಸಿಕೊಳ್ಳಬಹುದು.

ನಿವೃತ್ತಿ ಅಥವಾ 60 ವರ್ಷಗಳ ಅಡಿಯಲ್ಲಿ:

- ಕಾರ್ಪಸ್ 5.00 ಲಕ್ಷಕ್ಕಿಂತ ಕಡಿಮೆ ಇದ್ದರೆ, ಸಂಪೂರ್ಣ ಹಿಂತೆಗೆದುಕೊಳ್ಳುವಿಕೆಯನ್ನು ಅನುಮತಿಸಲಾಗಿದೆ.

- 60 ವರ್ಷ ವಯಸ್ಸಿನ ನಂತರ, ಕಾರ್ಪಸ್ನ 60% ವರೆಗೆ ಹಿಂಪಡೆಯಬಹುದು. ಚಂದಾದಾರರು ವರ್ಷಾಶನಕ್ಕಾಗಿ ಸಂಚಿತ ಎನ್ಪಿಎಸ್ ಕಾರ್ಪಸ್ನ (ಪಿಂಚಣಿ ಸಂಪತ್ತಿನ) ಕನಿಷ್ಠ 40% ಅನ್ನು ಕಡ್ಡಾಯವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ (ಎನ್ಪಿಎಸ್ನಲ್ಲಿನ ವಿವಿಧ ವರ್ಷಾಶನ ಯೋಜನೆಗಳ ಕುರಿತು ಇನ್ನಷ್ಟು ತಿಳಿದುಕೊಳ್ಳಲುಇಲ್ಲಿ ಕ್ಲಿಕ್ ಮಾಡಿ). ಮುಕ್ತಾಯದ ಸಮಯದಲ್ಲಿ ಪಡೆದ 60% ಮೊತ್ತಕ್ಕೆ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಇದೆ. ಹೀಗಾಗಿ ಎನ್ಪಿಎಸ್ ಅನ್ನು ಈಈಈ ಉತ್ಪನ್ನವನ್ನಾಗಿ ಮಾಡುತ್ತದೆ.

60 ವರ್ಷಗಳ ನಂತರ ನೋಂದಣಿ

- ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಸಮಯದಲ್ಲಿ, ಎನ್ಪಿಎಸ್ ಖಾತೆಯನ್ನು ಹೊಂದಿರುವ 3 ವರ್ಷಗಳ ಮೊದಲು ಚಂದಾದಾರರು ನಿರ್ಗಮಿಸಿದರೆ, ಕಾರ್ಪಸ್ 2.5 ಲಕ್ಷಕ್ಕೆ ಸಮನಾಗಿದ್ದರೆ ಅಥವಾ ಅದಕ್ಕಿಂತ ಕಡಿಮೆ ಇದ್ದರೆ, ಒಟ್ಟು ಮೊತ್ತವನ್ನು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ. 2.5 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಕಾರ್ಪಸ್ಗಾಗಿ, ನಂತರ ವರ್ಷಾಶನ ಆಯ್ಕೆಗಾಗಿ 20% ಒಟ್ಟು ಮೊತ್ತ ಮತ್ತು 80% ಅನ್ನು ನಿಗದಿಪಡಿಸಬೇಕು.

- ಹಿಂತೆಗೆದುಕೊಳ್ಳುವ ಸಮಯದಲ್ಲಿ, ಎನ್ಪಿಎಸ್ಖಾತೆಯನ್ನು ಹೊಂದಿರುವ 3 ವರ್ಷಗಳ ನಂತರ ಚಂದಾದಾರರು ನಿರ್ಗಮಿಸಿದರೆ, ಕಾರ್ಪಸ್ 5 ಲಕ್ಷಕ್ಕೆ ಸಮನಾಗಿದ್ದರೆ ಅಥವಾ ಅದಕ್ಕಿಂತ ಕಡಿಮೆ ಇದ್ದರೆ, ಒಟ್ಟು ಮೊತ್ತವನ್ನು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ. 5 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಕಾರ್ಪಸ್ಗೆ 60-40 ಆಯ್ಕೆ ಲಭ್ಯವಿದೆ, ಕಾರ್ಪಸ್ನ 60% ವರೆಗೆ ಹಿಂಪಡೆಯಬಹುದು. ಚಂದಾದಾರರು ವರ್ಷಾಶನಕ್ಕಾಗಿ ಸಂಚಿತ ಎನ್ಪಿಎಸ್ ಕಾರ್ಪಸ್ನಲ್ಲಿ (ಪಿಂಚಣಿ ಸಂಪತ್ತು) ಕನಿಷ್ಠ 40% ಅನ್ನು ಕಡ್ಡಾಯವಾಗಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ (40% ವರ್ಷಾಶನವು ಕನಿಷ್ಠ ಸ್ಥಿತಿಯಾಗಿದೆ, ಚಂದಾದಾರರು ಹೆಚ್ಚಿನ ಪಿಂಚಣಿ ಬಯಸಿದರೆ ಅವರು ಹೆಚ್ಚಿನ ವರ್ಷಾಶನ ಶೇಕಡಾವನ್ನು ನಿಯೋಜಿಸಬಹುದು).

ಇತರ ಪ್ರಮುಖ ಟಿಪ್ಪಣಿಗಳು

- ಚಂದಾದಾರರು ಅರ್ಹವಾದ ಒಟ್ಟು ಮೊತ್ತದ ಹಿಂಪಡೆಯುವಿಕೆಯನ್ನು 75 ವರ್ಷ ವಯಸ್ಸಿನವರೆಗೆ ಮುಂದೂಡಬಹುದು ಮತ್ತು ಅದನ್ನು 10 ವಾರ್ಷಿಕ ಕಂತುಗಳಲ್ಲಿ ಹಿಂತೆಗೆದುಕೊಳ್ಳಬಹುದು.

- ವರ್ಷಾಶನ ಖರೀದಿಯನ್ನು ನಿರ್ಗಮಿಸುವ ಸಮಯದಲ್ಲಿ ಗರಿಷ್ಠ 3 ವರ್ಷಗಳವರೆಗೆ ಮುಂದೂಡಬಹುದು.

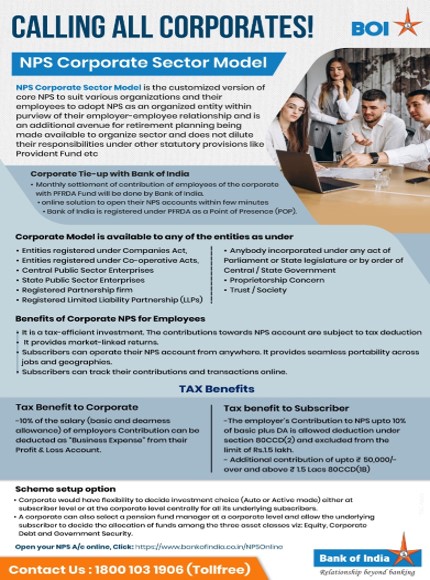

ಕಾರ್ಪೊರೇಟ್ ಎನ್ಪಿಎಸ್ಗೆ ಯಾರು ಸೇರಬಹುದು?

- ಎಲ್ಲಾ ಭಾರತೀಯ ನಾಗರಿಕರು ಕಾರ್ಪೊರೇಟ್ ಮಾದರಿಯ ಅಡಿಯಲ್ಲಿ ಎನ್ಪಿಎಸ್ಗೆ ಚಂದಾದಾರರಾಗಬಹುದು.

- ಎನ್ಪಿಎಸ್ ಖಾತೆಯನ್ನು ತೆರೆಯುವ ದಿನಾಂಕದಂದು ಚಂದಾದಾರರು 18ರಿಂದ 70 ವರ್ಷಗಳ ನಡುವೆ ಇರಬೇಕು.

- ಬಿಒಐಯೊಂದಿಗೆ ಕಾರ್ಪೊರೇಟ್ ಮಾದರಿಯ ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಲಾದ ಸಂಸ್ಥೆಯ ಉದ್ಯೋಗಿಗಳುಎನ್ಪಿಎಸ್ಗೆ ಸೇರಲು ಅರ್ಹರಾಗಿರುತ್ತಾರೆ.

ಕಾರ್ಪೊರೇಟ್ ಎನ್ಪಿಎಸ್ಗೆ ನೋಂದಾಯಿಸುವುದು ಹೇಗೆ?

- ಕಾರ್ಪೊರೇಟ್ಗಳು ಬ್ಯಾಂಕ್ ಆಫ್ ಇಂಡಿಯಾ ಮೂಲಕ ಕಾರ್ಪೊರೇಟ್ ಎನ್ಪಿಎಸ್ಗಾಗಿ ನೋಂದಾಯಿಸಿಕೊಳ್ಳಬೇಕು. ನೋಂದಣಿಯ ನಂತರ, ಕಾರ್ಪೊರೇಟ್ ಎನ್ಪಿಎಸ್ಮಾದರಿಯ ಅಡಿಯಲ್ಲಿ ನೋಂದಾಯಿಸಲಾದ ಸಂಸ್ಥೆಯಲ್ಲಿ ಕೆಲಸ ಮಾಡುವ ಎಲ್ಲಾ ಕಾರ್ಪೊರೇಟ್ ವಲಯದ ಉದ್ಯೋಗಿಗಳು ಕಾರ್ಪೊರೇಟ್ ಎನ್ಪಿಎಸ್ಗೆ ನೋಂದಾಯಿಸಿಕೊಳ್ಳಬಹುದು.

- ಸಂಸ್ಥೆಯ ಮಾನವ ಸಂಪನ್ಮೂಲ ವಿಭಾಗವು ಚಂದಾದಾರರ ಉದ್ಯೋಗದ ವಿವರಗಳನ್ನು ಅಧಿಕೃತಗೊಳಿಸಬೇಕಾಗಿದೆ. ಚಂದಾದಾರರು ಕೆವೈಸಿ ದಾಖಲೆಗಳನ್ನು ಅನುಸರಿಸಬೇಕು.

ಉದ್ಯೋಗದಾತರ ಸಂಬಳದ (ಮೂಲ ಮತ್ತು ತುಟ್ಟಿಭತ್ಯೆ) 10% ಕೊಡುಗೆಯನ್ನು ಅವರ ಲಾಭ ಮತ್ತು ನಷ್ಟ ಖಾತೆಯಿಂದ "ವ್ಯಾಪಾರ ವೆಚ್ಚ" ಎಂದು ಕಡಿತಗೊಳಿಸಬಹುದು.

ಉದ್ಯೋಗದಾತರು ಉದ್ಯೋಗಿ ಖಾತೆಯಲ್ಲಿನ ಮೂಲ + ಡಿಎ ಯ 10% ವರೆಗಿನ ಎನ್ಪಿಎಸ್ನಲ್ಲಿನ ಕೊಡುಗೆಯನ್ನು ತೆರಿಗೆ ಯು/ಎಸ್ 80ಸಿಸಿಡಿ(2) ನಿಂದ ರೂ. 7.5 ಲಕ್ಷಗಳವರೆಗೆ ವಿನಾಯಿತಿ ನೀಡಲಾಗಿದೆ.

.gif)